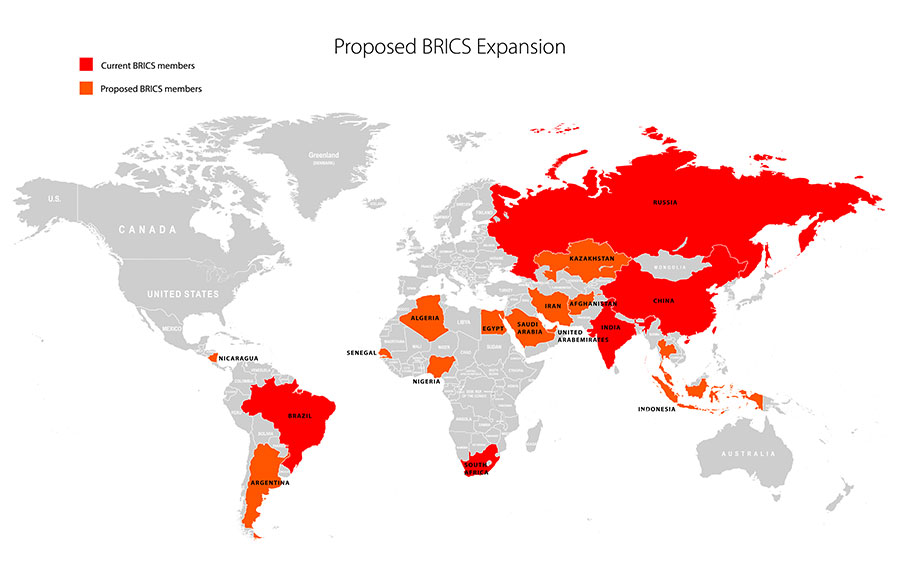

«Непростым проектом», требующим согласия «многих сторон», назвала недавно Председатель Банка России Эльвира Набиуллина идею создания единой валюты в рамках межгосударственного объединения БРИКС (Бразилия, Россия, Индия, Китай, ЮАР). Идея единой валюты для взаимных расчётов государств БРИКС заслуживает внимания, однако, как любая идея национальной валюты, проект сложен в реализации, заявила она в ходе Финансового конгресса Банка России. «Поэтому мы одновременно работаем над развитием расчетов с использованием национальных валют, над развитием инфраструктуры, которая связывает наши платежные системы, то, что нужно бизнесу сейчас», – добавила Набиуллина.

Предполагается, что создание единой валюты для взаиморасчетов станет одним из основных вопросов повестки дня предстоящей 22-24 августа в Йоханнесбурге встречи глав государств БРИКС. Основная цель – упростить торговлю и снизить зависимость от доллара и евро в международных расчётах. Вероятно, котировки новой валюты могут определяться на основе средневзвешенной «корзины» валют стран БРИКС. Доля отдельной национальной валюты, по предварительным разработкам, будет зависеть от уровня ВВП, объёма золотовалютных резервов, сальдо торгового баланса и размера госдолга (внутреннего и внешнего).

О надежде стран БРИКС стать независимыми от доллара не единожды заявлял президент Бразилии Луис Инасиу Лула да Силва. В то же время бывший главный экономист МВФ, эксперт ряда международных финансовых агентств Оливье Бланша эту идею пока труднореализуемой из-за значительного разрыва в экономических показателях между странами, а также ввиду пока ещё недостаточно дееспособного (кроме КНР) механизма регулирования курсов (платежно-покупательной способности) национальных денег.

Дискуссия о едином платежном средстве БРИКС должна будет ответить и на вопросы о создании единого Центробанка и его расположении, резонно заметил глава Резервного банка ЮАР Лесетья Кганьяго, который не представляет себе единую валюту, выпущенную странами, находящимися в разных точках земного шара, да и ни одна из стран БРИКС отказаться от собственных денег в настоящее время не готова (как мы увидим ниже, это и не требуется). Тем не менее, идея единой валюты БРИКС обсуждалась в 2018 г. и по сей день, например, в форме «корзины» валют наподобие СДР («специальных прав заимствования» МВФ), состоящей из национальных валют стран БРИКС. Назвать новую резервную валюту предлагалось R5 на основе названий валют стран БРИКС, каждое из которых начинается с буквы R: real, rouble, rupee, renminbi, rand. Однако к единому мнению относительно межгосударственного регулирования курсов в этой валютной корзине и её наполнению пока прийти не удалось.

Между тем, страны БРИКС поэтапно совершенствуют межгосударственную финансовую инфраструктуру. Так, в 2014 году был учреждён Новый банк развития; в 2015 г. министры финансов начали консультации о создании БРИКС-овского аналога SWIFT. С 2019 года разрабатывается единая платёжная система BRICS Pay, способная работать в пяти странах и объединяя таким образом их национальные платежные системы. Сообщается, что запуск полноценной работы этой многосторонней системы возможен в 2025 году. Прорабатывается также создание объединенной платформы БРИКС для валютных и фондовых бирж стран-участниц.

В то же время, ещё не решены вопросы «неподсанкционности» валютно-финансовых систем стран, сотрудничающих с РФ в рамках БРИКС, буквальное подтверждение чему – это недавнее решение руководства Нового банка развития БРИКС о приостановке инвестиций в РФ до отмены антироссийских санкций коллективного Запада. Едва ли такое решение не было в какой-либо форме согласовано если не с правительствами, то, по крайней мере, с финансовыми ведомствами или центральными банками партнёров России по межгосударственному объединению.

Но в любом случае, очевидно, что привлекательность расчётов в любой из национальных валют государств-участников БРИКС, в том числе и в рамках предполагаемой «единой корзины» зависит, прежде всего, от регулируемости их курса в отношении иностранных валют. Иными словами, востребовано государственное регулирование платёжно-покупательной способности рубля, подобно тому, как это практикуется в 14-ти государствах западно- и центральноафриканского франков, курируемых казначейством Франции. Заметим, из этих валютных зон не планируют выходить даже такие государства, как Мали, Буркина-Фасо, Нигер, Центральноафриканская республика, политические взаимоотношения которых с бывшей метрополией благостными никак не назовёшь. На юге Африки в 1970-х — 1980-х годах существовала неофициальная единая безналичная валюта, объединявшая ЮАР (с Намибией) и Южную Родезию, частично использовавшаяся в расчётах этих стран и с соседними Ботсваной, Свазилендом, Лесото, «португальскими» Анголой и Мозамбиком.

Межгосударственное регулирование валютных курсов государств-участников издавна практикуется также и в АСЕАН; аналогичные процессы развиваются в рамках МЕРКОСУР, Экономического сообщества – общего рынка Восточной и Южной Африки, Совета сотрудничества арабских государств Персидского Залива (несмотря на обозначившиеся проблемы между Саудовской Аравией и ОАЭ).

Недавнее повышение Банком России ключевой ставки до 12 % на фоне падения курса рубля по отношению к «недружественным» валютам вызвал разноречивые отклике в обществе и в профессиональной среде. «В 2014 ЦБ повысил ставку с 9,5% до 17% ввиду схожего валютного коллапса, и экономка получила скачок валютного курса +30%, – напоминает телеграм-канал Незыгарь. – В марте 2022 – с 8,5 % до 20 %, итог – доллар взлетел с 74 до 120 руб., +65%. Вряд ли будет исключением и нынешний август, если ЦБ не примет дополнительных мер по эффективному использованию валютных резервов, включая администрирование торгами, на которых работают, судя по их динамике, два-три «валютных пылесоса» в интересах некоторых крупнейших частных корпораций при молчаливом непротивлении регулятора». К этому можно добавить, что падение курса национальной валюты не всегда обеспечивает стимулирование экспорта. В любом случае, курсовые перепады рубля и, тем более, его фактически девальвационные тренды негативно влияют на цены товарных взаимопоставок и на реальные объёмы инвестиций в совместных проектах. По имеющимся данным, ослабление рубля с июня текущего года привело к середине августа к 15-процентному (как минимум) удорожанию импортных и примерно трети ассортимента российских товаров. Как следствие – на фоне неопределённости и негативных ожиданий сдерживаются взаиморасчёты в национальных валютах, и прежде всего – с участниками БРИКС, экономики которых также несут потери вследствие колебаний курсов их национальных валют по отношению к американскому доллару. Новая коллективная валюта призвана, как минимум, минимизировать эти потери.

Одним из вариантов решения вопроса могло бы стать обращение к опыту валютно-финансовых взаимоотношений середины 1960-х – первой половины 1980-х годов в рамках Совета Экономической Взаимопомощи. Как известно, с января 1964 г. во взаиморасчетах в этом блоке был введён безналичный переводной рубль (БПР), не имевший, помимо эмблемы, предметной платежной формы (банкнот или казначейских билетов, разменных монет и т.п.) и использовавшийся только в безналичной форме взаиморасчётов между странами-участницами. Такой рубль существовал сугубо в виде национальных и межгосударственных реестров-записей на счетах банка СЭВ. По настоянию Румынии, ГДР и Венгрии такой рубль с самого начала был наполнен золотым содержанием: в 1964 г. – 0,987412 грамма чистого золота. Такой подход к безналичной валюте, к слову, был рекомендован ещё межправительственным совещанием стран СЭВ в июне 1952 г. в Москве, в связи с привязкой советского рубля к мировым ценам на золото и с обязательным золотым содержанием рубля СССР с марта 1950 года.

БПР конвертировался в национальные валюты участников СЭВ (а также с валютами некоторых других государств – например, Югославии, Финляндии, Мексики) по регулируемому официальному курсу, но в валюты капиталистических стран он не конвертировался и на золото не обменивался. Ввод в действие переводного рубля позволил избежать споров и нестыковок вокруг «корзины» национальных денег стран СЭВ, ускорил прохождение взаимных платежей, а вслед за ними – реализацию инвестиционных и особенно торговых контрактов как внутри СЭВ, так и между ним и дружественными странами. Приоритетом совместных корректировок БПР-курса в рамках «социалистического блока» было поддержание / повышение его платёжно-покупательной способности в сравнении с валютами капиталистических стран. Взаимовыгодному использованию такой валюты способствовали также взаимно согласованные цены в товарообмене, стимулирующие, в том числе, развитие бартерной торговли.

Увы, в пылу «перестроечного» угара в конце 1980-х годов взаиморасчёты между СССР и другими странами СЭВ вопреки возражениям Румынии, ГДР, ЧССР, Кубы, Вьетнама, Монголии по инициативе горбачёвского руководства были переведены на американские доллары США и на мировые цены. Это привело к директивной отмене переводного рубля, превращению СССР в должника почти всех стран-членов вскоре ликвидированного СЭВ с обесцениванием курсов валют вчерашних участников «социалистического блока», марионеточные элиты которых подвизаются штатными «моськами» Вашингтона и Брюсселя…

Впрочем, к позитивному опыту прошлого в той или иной модификации не зазорно и вернуться – разумеется, с учётом новых условий в рамках БРИКС и сохраняющихся сложностей с выработкой модели функционирования единой валюты в рамках ведущего межгосударственного объединения незападного мира.